|

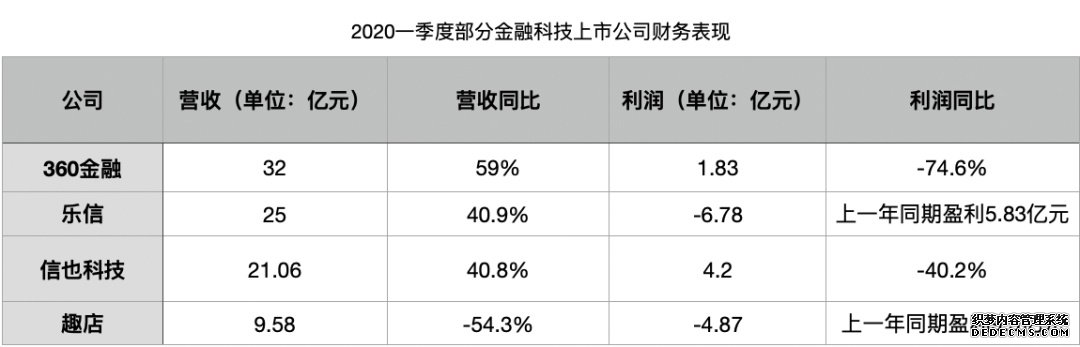

一场疫情,一个新的会计准则,如何做特殊时期的「捕鲸者」。 ——馨金融 洪偌馨、伊蕾/文 6月以来,360金融、乐信、趣店以及信也科技等上市金融科技公司们陆续公布了自己的2020年一季报。 作为受疫情影响最为严重的一个财报季,各个领域的公司普遍受到了很大的影响,遭遇营收、利润双双下滑的上市公司不在少数,市场也早有预期。然而,金融科技公司的业绩披露之后,投资者们更直观的感受却是「看不懂」。 许多公司的业务发展与财务之间似乎产生了极大的割裂,一些业务增长相对较快的头部公司反倒遭遇了前所未有有的亏损。甚至不同财务数据之间也极难「自洽」,比如营收高速增长的同时,利润却大幅下滑。 这一方面是因为2020年一季度开始,SEC要求实施新的会计准则ASC326,其颠覆了以往金融科技公司计算收入、费用的逻辑,造成许多公司财务报表中营收与利润的不协调增长与收缩。 与此同时,在疫情环境下,不同公司所采取的发展策略、应对措施也不尽相同。比如,在多大程度上采取免息政策、风险准备的力度,以及是否采取保守策略、减少市场投入和获客等,这些规划和决策都会直接反应在当期的财务报表中。 那么,在新会计准则下,我们如何看清这些金融科技公司的「真相」?如何排除干扰因素、还原各个公司的真实运营状况?今天试着来梳理一下。 1 ASC326「祛魅」 在盘点财报之前,我们先把最近发布一季报的几家金融科技公司的核心数据梳理了一下。

可以看到,一季度的核心数据相较于以往有了不小的波动。这其中,有疫情的原因,但更重要的是披露规则的变化。那么,新版会计准则——ASC326到底是什么? 馨金融手边有一份来自美国财务会计准则委员会的文件资料,ASC326源于 FASB在2016年6月对相关上市公司信用损失会计准则的一次修订。(Financial Accounting Standards Board,是美国制定财务会计和报告准则的指定私营机构,下简称 FASB) FASB在文件中解释了为何要推动这次修订。他们认为,此前公认的会计准则(GAAP)采用的是一种「已发生的损失」方法来确认信用损失,这种方法在金融危机期间会产生滞后性。 换言之,它只能反映过去的信用风险,却无法关注到未来。因此,此次更新的目的就是推动上市公司向投资者提供更多有关逾期信用损失的信息,以更加审慎且具有前瞻性的方式评估金融机构及非金融机构所面临的的信用风险。 简单来说,新准则要求上市企业对于未来可能发生的风险和损失要在当期有所准备,并要将信息及时披露给投资人。 根据要求,新会计准则从2020年一季度开始适用,但没曾想恰好撞上了疫情这个特殊时期,也算是歪打正着。 值得注意的是,应用新会计准则是针对所有在美的上市公司,只是对于不同公司的影响有所不同。 事实上,包括银行等在内的一切涉及贷款、债务凭证、应收账款、租赁资产、表外信用敞口等金融资产的在美上市公司,一季报都出现了比较大的变化。如果我们去看美国上市银行的财报,也同样面对着相似的问题。 厘清了这个前提之后,我们再来看看ASC326带来的具体变化。 新准则之下,各家公司需要按照金融工具的整个资产寿命期限来评估可能产生的信用风险和减值可能,费用中多出了「或有负债坏账准备金额」,并在业务发生第一天从利润中全额扣除。而在旧会计准则下,该收入与拨备损失在业务成立的第一天就几乎完全对冲掉了。 在此之后,相关公司每个季度的损益表上就会增加两个主要科目,即在费用部分针对当季业务量预估损失的拨备,和在收入部分针对存量业务记录的已实现的担保收入。 简单来讲,新准则对预计的坏账加速摊销,利润平均确认;旧会计准则是对利润提前确认,对坏账平均摊销。 这也是导致一季报数据出现巨大落差的直接原因。 2 放下单纯追求利润的「执念」 会计准则变化会在很多层面带来影响,其中最为直观的就是账面的营收和利润波动。 营收方面,由于以前不被计入收入的风险准备金被纳入收入计算,因此前述各平台的收入都有较大规模的增长。其中,乐信在本季度实现营业收入25亿元,较老会计准则下的统计口径增加约6.8亿人民币,360金融则增加约8.4亿元。 但值得注意的是,短期内,当不同平台采取不同策略时,利润的波动方向会有很大的不同。 一个核心逻辑是:在新的会计准则下,当一家公司业务高速增长时,业务规模增长越快,也就意味着「信用损失准备」越高,账面利润数值则会明显下降;相反,对在业务收缩期的公司,可以确认递延担保收入但不用确认预期信用损失时,当期的盈利反而会变得可观。 因此前述四家公司中,较上一年表现差别最大的就是乐信,其在今年一季度亏损额达6.78亿元。 乐信虽然在贷款规模和贷款余额方面不是规模最大的,但是相关指标的同比增速都接近70%,远超其他平台。与之相对应的,乐信新增会计科目「或有负债坏账准备金额」规模为10.17亿元,间接影响利润表现至少4亿以上。

360金融的利润同比上一年下滑也遵循着同样的逻辑,只是由于各家公司对新业务的发展力度不同,会计准则变更后呈现的结果也有所差异。 但要明确的一点是,如果我们以更长的时间维度来审视新会计准则所带来的影响,好公司的价值并不会因会计准则带来的一时账面波动而改变。 乐信CFO曾岩在财报里提到的,「新会计准则改变了收入和信用损失确认时点,对公司实际净润、业务和资产安全不造成影响。」换言之,只要风险把控得当,眼下增加的摊销与计提都会在未来重新转化成为利润,这可能需要更长周期的检验。 当然,会计准则变更并非造成一季度平台利润大减的唯一原因,疫情的冲击是巨大的。和会计准则的影响与公司策略相关一样,疫情对于平台财务表现的冲击也不只是体现在业务规模和收入方面,更多也还是取决于公司对于当下和未来的取舍。 例如,乐信一季度对用户、商家、合作伙伴采取了大量「非常之举」:对用户减免各项息费、服务费3.4亿元;社会捐助1500万元、发放消费券2500万元,甚至逆势开放新增500个就业岗位;对金融合作伙伴,额外增加疫情特殊专项拨备9亿元。 上述举措虽然短期会对账面利润造成一定影响,但长远来看,有利于帮助公司生态体系尽快摆脱疫情冲击,推动消费复苏。 某种程度上说,这个思路与拼多多、美团等企业在一季度对用户进行大量补贴如出一辙。因为在同一生态体系中,任何一方受损都会影响其它各方。只有所有人渡过疫情考验,才能真正走向反弹。 |