|

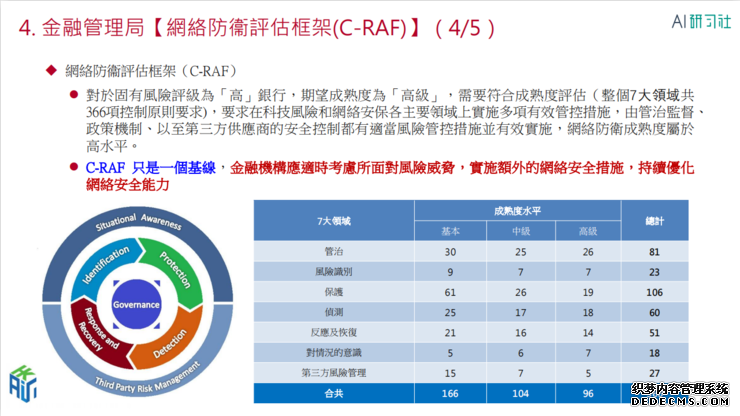

网络评估的要素 成熟度评估包括7个领域,水平分为基本、中级、高级,总共有366项,具体看是否完成,服务程度等。独立顾问公司帮忙审核,列出不符合的项目。 其中,风险识别这一点是指如何保护系统,如何侦测到分别来自内部和外部的攻击活动,如何去法院处理,同时恢复服务,这就是风险意识。 最后一点是第三方的风险管理。近年来,各国对第三方的风险管理要求趋严,相信接下来会有更多第三方服务商(相关条例出现)。比如银行将呼叫中心业务外发给第三方供应商去做,必须监控供应商是否存在漏洞,以免影响服务质量。还包括关键的硬件供应商,需要有替代方案应对突发问题。 第三方扩展会越来越多,因为现在的银行讲究效率——传统银行要求客户到分行,或用专门手机银行做金融交易,但现在有Open API开放这些应用的接口,越来越趋向于B2B方式。 B2B2C模式是银行跟其他非银机构合作提供服务,共同经营双方客户。在这种模式下,用户可以通过一些像网商或航空公司等非银机构,在他们的网站直接享受银行服务,例如开户、转账。 同样,银行也可以建立这种平台,提供像汽车销售、旅游计划等商业合作。当第三方公司网站出现问题,银行必须采取行动,及时判断这些机构存在的问题,判断其可信资质。 最近金管局对银行又提出关于人工智能的一些要求,指明如果银行采用AI产品,或与机构服务商合作,董事局跟高层管理也必须负责AI引起的结果。这就要求使用者对应用程序要有足够的专业知识,和对人工智能的认知。 AI要用数据训练模型,因此也对数据质量有所要求。AI模型还要做好核实,包括模型的可审计性。如果采用外部机构的AI产品,比如NLP,涉及的编制也需核实。 外部AI或服务如何管控,如何确定变更过的模型准确性不变,如何检测程序中是否有恶意部分……这些对银行来说都是不小的挑战。 云在内地银行应用较广泛,香港银行相对较少,这与监管不无关系。如果银行使用外部云,(在香港)它会被当成是技术外包,那技术外包也有自己的条例,包括全程监控,可审计等。云计算上的复杂状况不一定完全符合监管要求,要明确监管条例,银行才能启用云。 银行用云也分为很多情况。比如银行内部出于成本效益考虑,选择自建云。有些银行是跨国且有很多子公司,它需要让一些企业客户跟银行IT系统有连接,比如银企直联,企业的ERP也能够连到银行,在处理账务或资金调拨时更方便。 欧盟GDPR VS 香港个人私隐条例

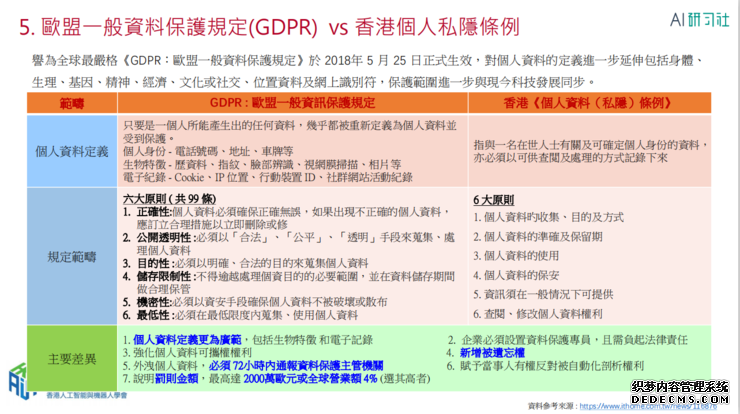

1、香港私隐条例列出6大原则,基本是原则性条文。而欧盟在2018年推出的资料保护条例叫GDPR,罗列了99条具体细则,它比香港的条例更严格。 2、香港把身份证、电话号码等算在隐私范畴,而GDPR则将生物特征、车牌号、相片、IP地址、色情网络记录等等都全部列进去。 3、GDPR条例会覆盖到其他的国家和地区,比如别国网站的产品,如果销售对象是欧洲地区的客户,或是销售中用到欧洲语言,会被计入GDPR。 4、如果有出现问题,你一定要72小时内上报到某一个机构。 5、很多地区的私隐条例只讲了原则,没有具体的违规处罚方式。欧盟就规定很清楚,说最高可处以2000万欧元的罚款或者全球营业额的4%。 如何持续优化一个金融机构的网络安全能力? 第一,定期外聘一个具认受性的顾问公司对机构的网络安全做成熟度评估。

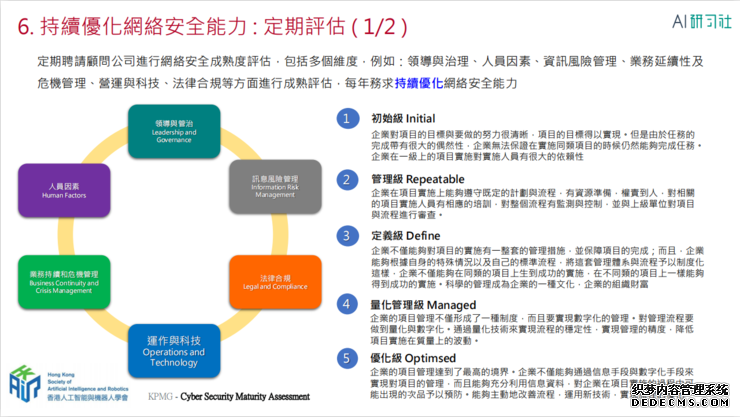

这是多维度的考察,并不只是检查技术上的防护。比如毕马威的成熟度评估模型,总共分了6个维度,评估管制跟领导、整体信息风险管理、法律合规方面机制等;运作与科技只占一项,还有业务持续性、人员素质……每个维度又分成5个层次,从初始级到优化级,定出一个最适合自己的标准。 金融机构如果期望更好的效果,就应该通过各个维度找出差距并整改补齐。整改时要对措施的有效性进行评估,整改后再对措施的持续性作评估。 由于不同的顾问公司的评估模型稍有差异,因而找不同的公司作评估,可以从更多的方位找出改善的地方。 第二,不断演练。 机构应事先制定好不同的场景,像网络攻击、阻断式攻击、钓鱼等,并制定好每年演练场景的数量、所需时间,按照规划完成。从高级管理层到终端用户、科技人员、科技系统等全都会加入。另外也可以聘请外部机构进行网络安保方面的攻防演练,找出漏洞并修补。 |