|

核心观点:

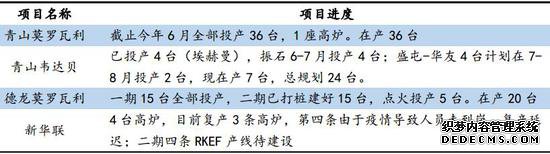

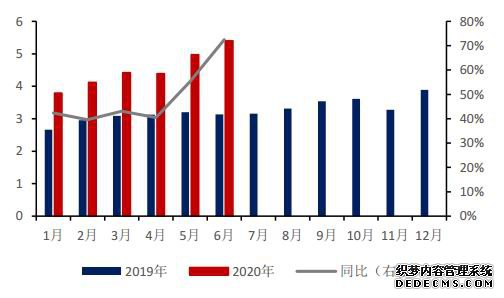

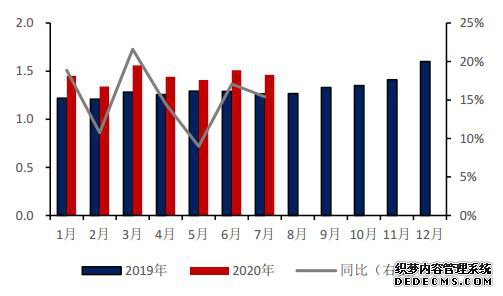

图表1:印尼产量持续增长(万金属吨)

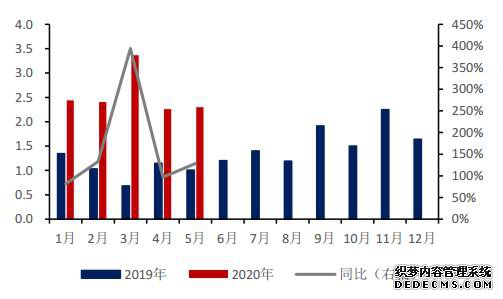

图表2:印尼镍铁对国内形成补充(万金属吨)

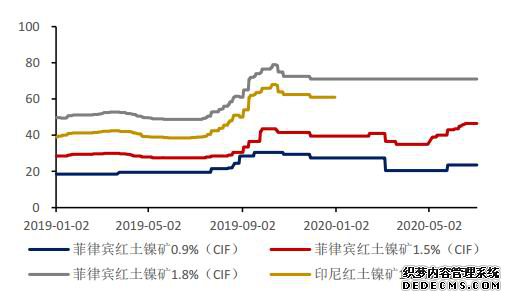

3.2 菲律宾出矿恢复但短期国内镍铁增量空间不大 今年1月开始,印尼开始禁止红土矿出口,菲律宾再次成为中国主要镍矿来源国,占比提高到92%。但由于疫情的影响,本应在雨季结束后恢复正常出货,进度滞后一个月左右,国内进口未达到预期,港口库存持续下降,5月至今持续运行在800万吨左右的历史低位。 近期虽然菲律宾装运恢复,但是国内铁厂在非雨季必须屯矿以熨平全年原料供应,三季度即使港口库存会增长,但不一定在当期可以全部转化成镍铁。短期镍矿价格将继续高位运行,目前1.5%品位CIF中国港口报价涨至46-47美元/湿吨,环比4月初涨10美元,涨幅近27%,已经高于去年印尼宣布禁矿时候的报价。 国内铁厂受到印尼低成本镍铁的冲击,而成本端同样受制,所以当前即使镍矿供应恢复,但实际出铁仍需要根据利润的变化进行动态观察。内蒙和辽宁的镍铁厂利润较为紧张,由于缺矿以及亏损,部分铁厂在6月份开始出现减产或停线,主要集中在小厂,但是不会出现产量大幅损失的情况,主要是当前产能更加向大厂集中,通过产能利用率的提升,可以覆盖部分小厂的减产损失。预计7-9月份镍铁产量均将维持在4万吨以上,10月份以后降至3.6-4万吨之间,全年国产镍铁总金属量下降至48万吨,同比下降10万,较去年底我们的预期继续下修2万吨。 但是存在一个积极的因素是,高矿价刺激非主流矿山的出货,根据海关数据,印菲之外红土镍矿1-5月份贡献63万实物吨,同比增20%。且埃赫曼及淡水河谷在寻求新喀政府批准更多的出口配额。 图表3:国内镍矿港口低库存(万实物吨)

图表4:镍矿到岸价创下新高(美元/湿吨)

图表5:利润走低抑制产量

图表6:非主流矿山供应增加(万实物吨)

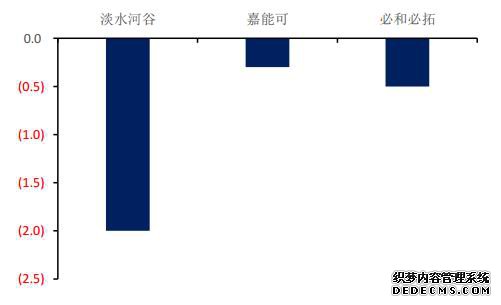

3.3 精炼镍及FeNi 供应总体持稳 疫情期间,国内精炼镍企业保持正常生产,产量基本不受疫情影响,得益于金川等老厂的增产,今年1-6月份国内精炼镍产量8.71万吨,同比增15.79%或1.2万吨,全年增量有望超过2万吨。 而海外上市镍企,生产不同程度的受到了疫情的影响,其中减量较大的是淡水河谷,2020年镍的生产指引(不含VNC)从20-21万吨修改为18-19.5万吨,主要原因是(1)其决定尽量减少现场的作业人员,以作为预防新冠病毒肺炎感染的保护措施,(2)承包商、服务提供商的出差旅行限制,(3)所需物资的供应中断,以及(4)限制生产力水平的旷工等。嘉能可、必和必拓、住友等生产也受到了冲击,但是澳大利亚的第一量子,已经于第一季度末复产,预计今年贡献镍金属产量为1.5-2万吨。 所以整体来看,海外(FeNi&精炼镍)产量受疫情的影响,减量约在2.8万吨左右,而国内产量稳定,较去年还有增产,全球精炼镍及FeNi供应总体稳定,并未受到疫情冲击出现太大的损失。 图表7:国产精炼镍走高(万吨)

图表8:因疫情而生产受损的企业及量级(万吨)

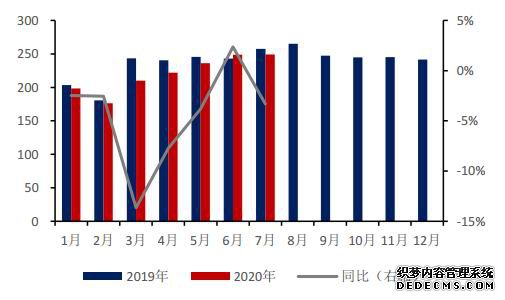

四、需求V型反转,但下半年继续扩张空间有限 4.1 下半年不锈钢终端需求弱稳为主 疫情带来的需求损失和其他基本金属相差不大,但是随着疫情之后国内房地产的修复,项目的赶工带来的消费的集中释放,刺激需求的V型反转,下半年消费或将继续修复,但国内房地产政策以稳为主,或难以出现超预期的表现。不锈钢社会库存在二季度持续下降,但是目前海外疫情依旧未现好转,国内市场也已进入消费淡季,终端消费在前期得到释放后也出现了趋缓的态势,但国内不锈钢排产量高企,持平去年同期产量,市场累库预期升温。 图表9:需求环比修复

图表10:库存去化放缓(万吨)

从钢厂利润角度看,上半年整体继续收缩,低盈利成为常态,部分时间亏损运行,但实际钢厂产出和利润相关性减弱,这与不锈钢行业产业集中度提高,低价抢占市场份额有关。 图表11:低利润并未抑制排产

图表12:上半年总产量低于去年同期

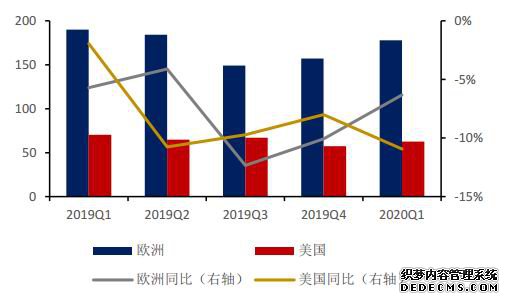

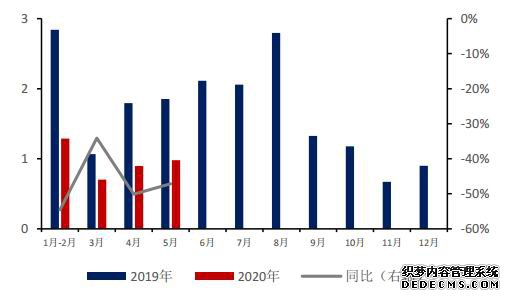

外需方面,根据ISSF数据,2019年全球不锈钢粗钢产量为5222万吨,同比增长2.9%。其中,除了中国大陆增长约10.1%至2940万吨外,其他地区均有不同程度的下降,除中国之外的国家和地区不锈钢产量下跌7%上下。 而在今年第一季度,全球不锈钢粗钢产量总计1169万吨,同环比分别下降约8.0%和5.8%,其中欧洲不锈钢粗钢产量同比下降6.3%,美国同比下降10.9%。一季度并不是海外疫情最严重的时候,所以对产销的影响相对有限,二季度产销下滑幅度将远超一季度,主要是海外疫情仍未得到有效控制,确诊人数仍在增加,虽然进行了复工复产,但二次爆发的阴影挥之不去。 海外需求的下滑,令国内出口承压,根据海关数据,2020年5月,我国不锈钢出口总量为25.26万吨,环比下降6.04万吨,环比降幅19.33%,同比降幅20.85%。进口总量为13.08万吨,环比增加1.62万吨,环比增幅14.13%。海外需求走弱以及印尼不锈钢进口增量的压力逐步显现。7月初韩国宣布对中国以及印尼产不锈钢开启反倾销,所以压缩了印尼不锈钢的销售途径,加强了印尼(方坯)回流的压力。 图表13:欧美需求仍弱(万吨)

图表14:净出口受到拖累(万吨)

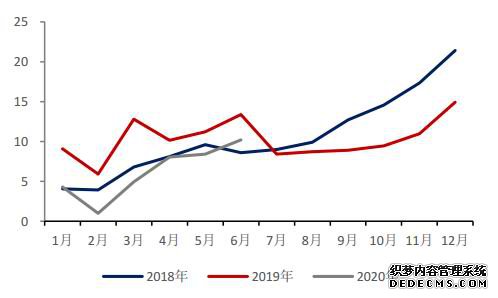

4.2 新能源短期受路线冲击,长期乐观 新能源汽车行业同样受到疫情的冲击,产销大幅下滑,今年1-6月,新能源汽车产量37万辆,同比下滑41%。当前新能源汽车仍处于环比复苏阶段,后期产量有望增长,尤其是畅销车型的带动,今年新能源汽车产量有望持平于去年。 但短期受到磷酸铁锂的冲击,三元占比下滑。三元由于能量密度高,是未来新能源汽车的发展趋势,但是短期国家补贴开始向整车能耗倾斜,而不再注重能量密度等单项指标,加上三元成本高于磷酸铁锂,今年以来磷酸铁锂挤占了部分三元的份额,如比亚迪(002594,股吧)“汉”的刀片电池以及特斯拉中国版等。 图表15:新能源汽车产量环比修复(万辆)

图表16:三元利润未见起色

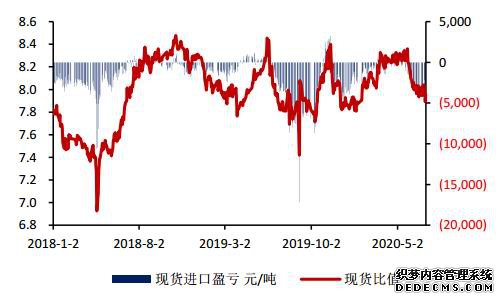

五、进出口及库存 5.1 进口窗口打开的可能性偏低 今年中国精炼镍进口量将呈现下降趋势,1-5月中国进口精炼镍3.87万吨,同比下滑49%。主要原因来自金川的增产,以及不锈钢行业对纯镍的使用比例下降,预计今年环比2019年略有下降1-2%,去年在9%左右。 按照国内当前镍矿资源推算镍铁出铁品位,实际是下降的,钢厂需要增加纯镍量来调配合金含量,但是镍铁供应的结构转换,进口印尼镍铁增加,1-5月进口印尼镍铁107万实物吨,同比大增150%,以及水淬镍FeNi使用量的增加,一定程度抵消了国内镍铁品位下降所带来的影响。 同理,在新能源市场,由于湿法中间品供应的增加(第一量子复产),削减了对镍豆的需求。所以整体来看,今年国内精炼镍并没有存在很大的缺口,进口需求减弱,窗口打开的机会偏低,所以我们不建议反套策略,更多的倾向于等待窗口打开进行跨市正套。 图表17:进口窗口打开时间缩短

图表18:实际进口同环比均走低(万吨)

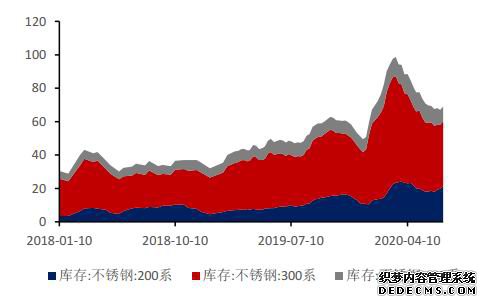

5.2 纯镍库存走高 由于镍铁产量的增加,不锈钢原料中的缺口得以弥补,过剩体现为纯镍库存的增加,最新的三地库存28万吨,较去年同期增加8.6万吨,较年初增加6.9万吨。其中保税区库存为1.65万吨,LME库存23.5万吨,上期所库存2.9万吨,增量主要集中在LME,其他两地变动不大。 从另外一个维度来看,镍铁依旧贴水与俄镍,在不锈钢的原料中经济性优于纯镍,成为钢厂的首选,但是随着低成本镍铁产能的持续投放,产业格局上钢厂原料自给率提高,对于镍铁的招标采购将减少,可流通中的镍铁价格承压将拉大与纯镍的价差。所以可以关注镍铁与纯镍的非标价差套利。 图表19:纯镍库存走高

图表20:镍铁与俄镍价差走扩

六、总结与展望:下半年依旧震荡,难以走出趋势性行情 供应端持续增长:青山和德龙在印尼的镍铁项目陆续投产,6月份集中投产后,三季度投产、达产产线仍较密集,下半年将贡献金属增量14万吨(同比);菲律宾已经恢复出矿,在高矿价的刺激下,会有更多镍矿进入国内,但考虑到非雨季备货的因素,国内铁厂大幅增产的可能性偏低,环比上半年续减2万金属吨,同比减8万金属吨。 需求持续修复,但继续上行空间不大:疫情带来的需求损失和其他基本金属相差不大,但是随着疫情之后国内房地产的修复,带动不锈钢需求走高,支撑镍的消费,但房地产政策以稳为主,下半年或难以出现超预期的表现。同时,海外疫情二次爆发的风险将拖累出口,并且印尼回流的压力也会增加。(H2国内增速4.4%,海外-8%,全球-1.2%)。 新能源乐观预期长期存在,但短期对镍需求支撑有限:新能源汽车行业同样受到疫情的冲击,产销大幅下滑,当前新能源汽车仍处于环比复苏阶段,后期产量有望增长。但从金属需求的角度看,短期受到磷酸铁锂的冲击,含镍的三元占比下滑。长周期来看,三元由于能量密度高,是未来新能源汽车的发展趋势。 策略建议:下半年均价预计在10.5万元/吨或1.3万美元/吨,核心波动区间9.8-11.2万元/吨或1.2-1.4万美元/吨。策略上建议关注跨市正套,或者将镍作为资产配置中的空头配置。 表格2 镍市场供需平衡表

|