|

米内网一致性评价数据库显示,第三批拟集采品种中,中国生物制药以9个过评品种领跑,且多数品种是在2019年或今年获批上市的,集采中标正是开拓市场的好机会,依据公司在4+7集采对恩替卡韦大降价的狠劲,相信这次集采其它竞争对手不敢掉以轻心。

此次集采齐鲁制药、豪森药业、恒瑞医药、石药集团等4家企业涉及的品种数量均为6个。值得关注的是,齐鲁制药有4个品种与其它3家企业重合,如奥氮平口腔崩解片、维格列汀口服常释剂型过评企业均有齐鲁制药、豪森药业;卡培他滨口服常释剂型过评企业分别有恒瑞医药、齐鲁制药;孟鲁司特咀嚼片过评企业均石药集团、齐鲁制药。齐鲁制药是国家带量采购的“积极分子”,这次集采将与竞争对手擦出怎样的火花呢?

此外,上药集团、扬子江药业集团则分别有8个、7个过评品种涉及,这些品种多数是以一致性评价补充申请过评,已获批上市多年。复星医药、科伦药业则各有4个过评品种涉及。

辉瑞、默沙东、诺华、AZ、BMS……原研药大冲击

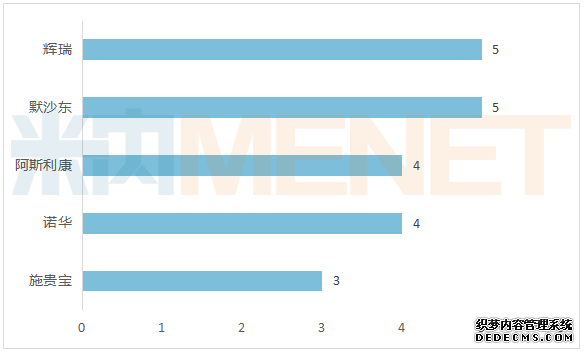

纳入国采品种数TOP5跨国药企

第三批拟集采品种名单中,多家跨国药企的重磅品种被纳入,大型“仿制替代原研”场面将上演。据米内网统计,辉瑞和默沙东均有5个品种被纳入,阿斯利康、诺华均有4个品种被纳入,施贵宝则有3个品种被纳入。

辉瑞被纳入的5个品种分别为塞来昔布、舍曲林、西地那非、利奈唑胺、托法替布。素有“宇宙大药厂”之称的辉瑞,随着本次集采品种大扩容,成为上榜品种最多的跨国药企。回顾第一、二批国采,辉瑞的销售主力先后进国采,如阿托伐他汀、氨氯地平、氟康唑、阿奇霉素。值得一提的是,对比阿斯利康、拜耳等外企,辉瑞似乎置身国采之外,4+7集采、4+7扩围、第二批集采均无品种中标。集采对辉瑞的冲击也显而易见,2019年中国公立医疗机构终端TOP20集团中,阿斯利康反超辉瑞,以371.83亿元的销售额排位第一。第三批集采辉瑞会否积极降价保住市场值得关注。

中国市场是阿斯利康业绩的主要支撑,此次公司被纳入集采的品种有奥美拉唑、喹硫平、阿那曲唑、替格瑞洛,4+7集采时阿斯利康的吉非替尼为守住市场降价76%,4+7扩围也积极参与。集采已落地执行一年多,经过“历练”的阿斯利康“冷暖自知”,其将会如何应对新一轮集采也值得关注。

不考虑原料药杂质问题后,缬沙坦口服常释剂型、二甲双胍口服常释剂型这两个年销超40亿的常用慢病药均被纳入集采。缬沙坦、二甲双胍原研厂家分别为诺华、施贵宝,各自的市场份额均超过50%。

二甲双胍口服常释剂型过评企业多达27家,几分钱一片的价格施贵宝能否承受?华海是缬沙坦的过评企业之一,更是沙坦类原料药龙头,势必拿下缬沙坦一席之地,第一批集采中诺华对伊马替尼市场的拱手相让,此次面对华海的冲击,会否采取行动呢?

7月3日前完成报量,政企讨论完善方案

此前,第三批集采部分规则在业内流传:1、充分竞争条件的产品都将被纳入,共80多个品规,不考虑原料药杂质问题;2、节余奖励的机制,比如报量100万片,要求完成60%,如果医院完成60万片以上,不高于100万片,节余部分奖励医院一半,超过100万片取消奖励。实际临床用药中,用了非中选产品的取消奖励;3、各地对报量和节余留用政策进行培训,7月3日前完成报量;4、省级量采鼓励省际联合,建议地市不要做量采。

6月24日,上海国采办召开会议,针对第三批集采征求部分企业意见,默沙东、诺华等外企,齐鲁、扬子江、石药等国内药企参与出席会议。会议的核心内容为“两未定”、“五听取”及“一交流”。

此次会议主要是征求意见,对于集采方案没有给出明确内容,具体执行时间表没有敲定。讨论最高限价、采购周期及差比价问题,串标的问题,抗生素数量取舍的问题,最多几家中标的问题,保证供应问题等。

可以看到的是,目前带量采购还处于不断完善的过程中,三批集采报价规则不尽相同,国家层面也在不断征求意见,此外,国家政策还鼓励各地在产品目录、招标规则上大胆创新,这有利于国家层面后期探索哪一种规则更为合理、更为科学。最终国家会引导各地方采取一种或者几种比较科学合理的规则展开全方位的带量采购。 |