|

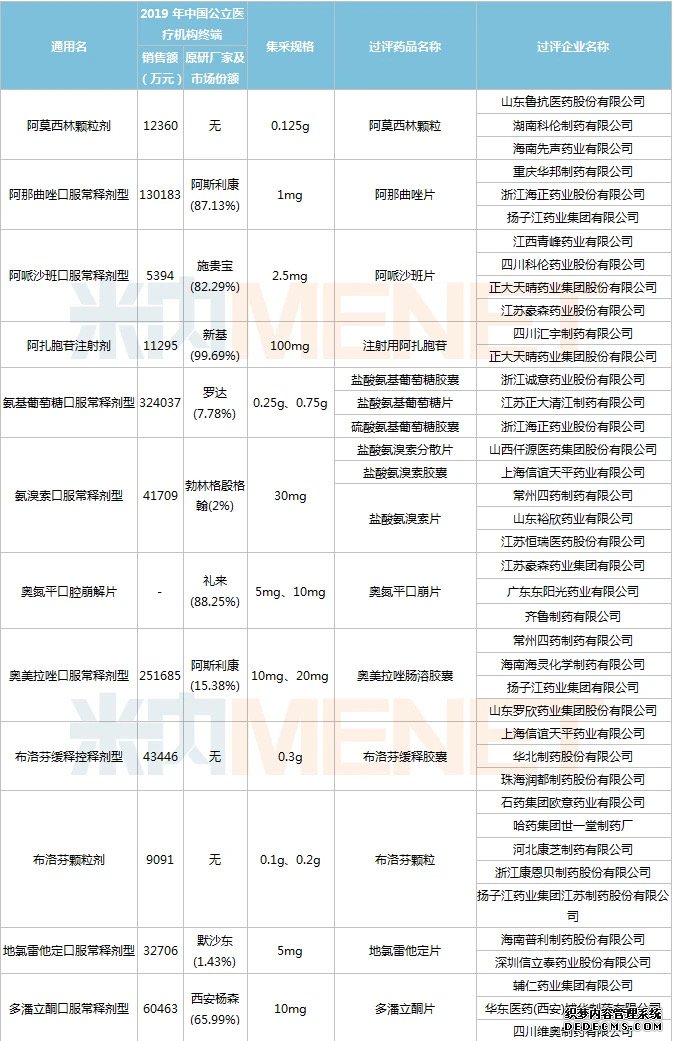

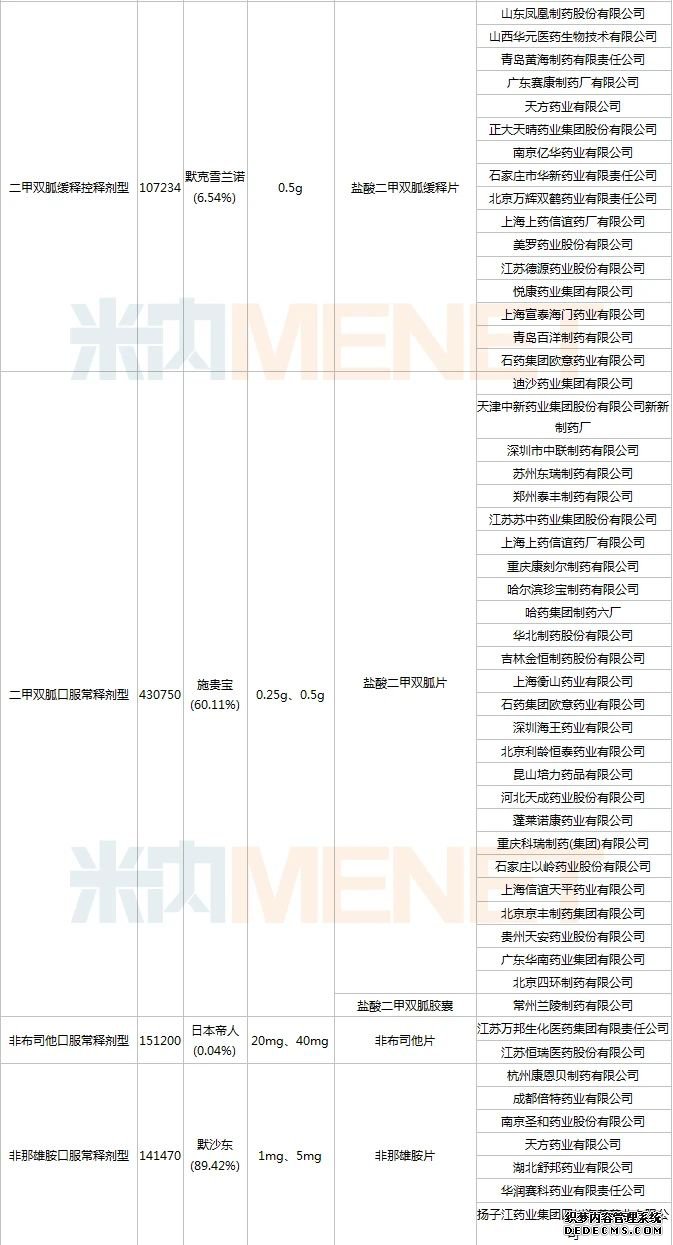

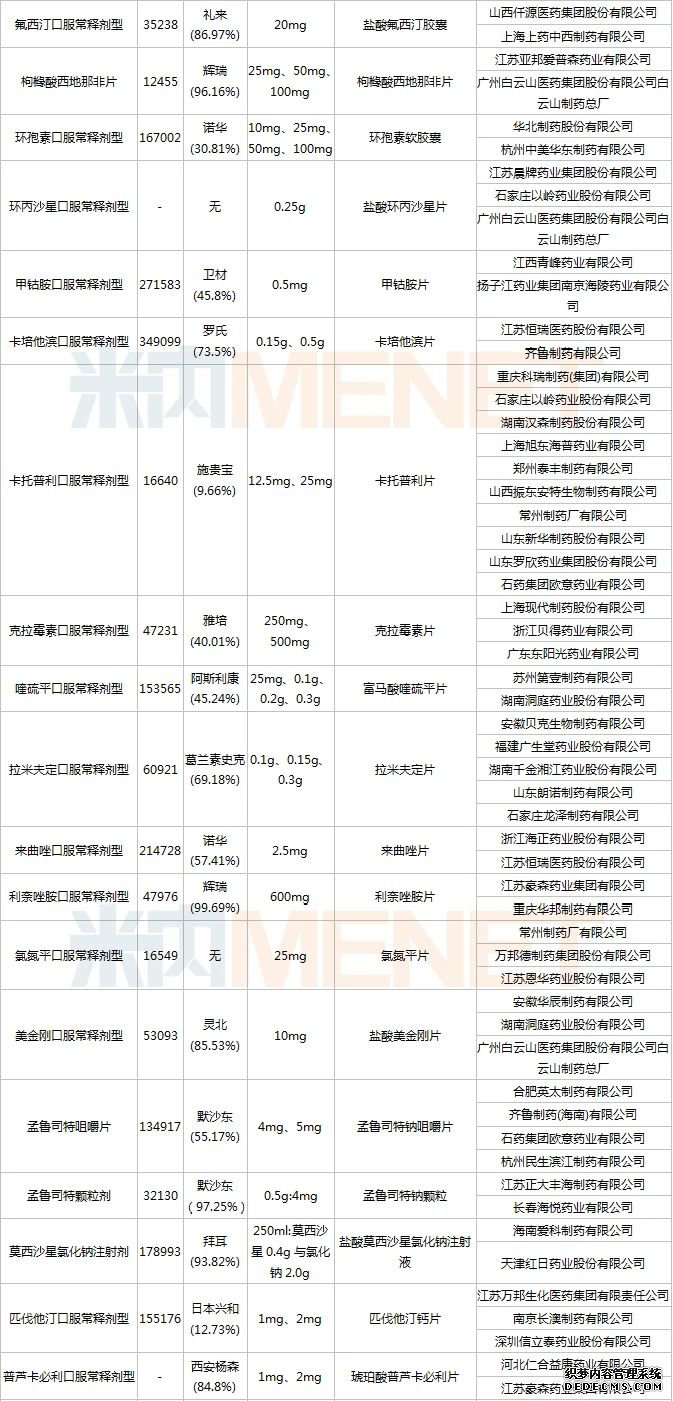

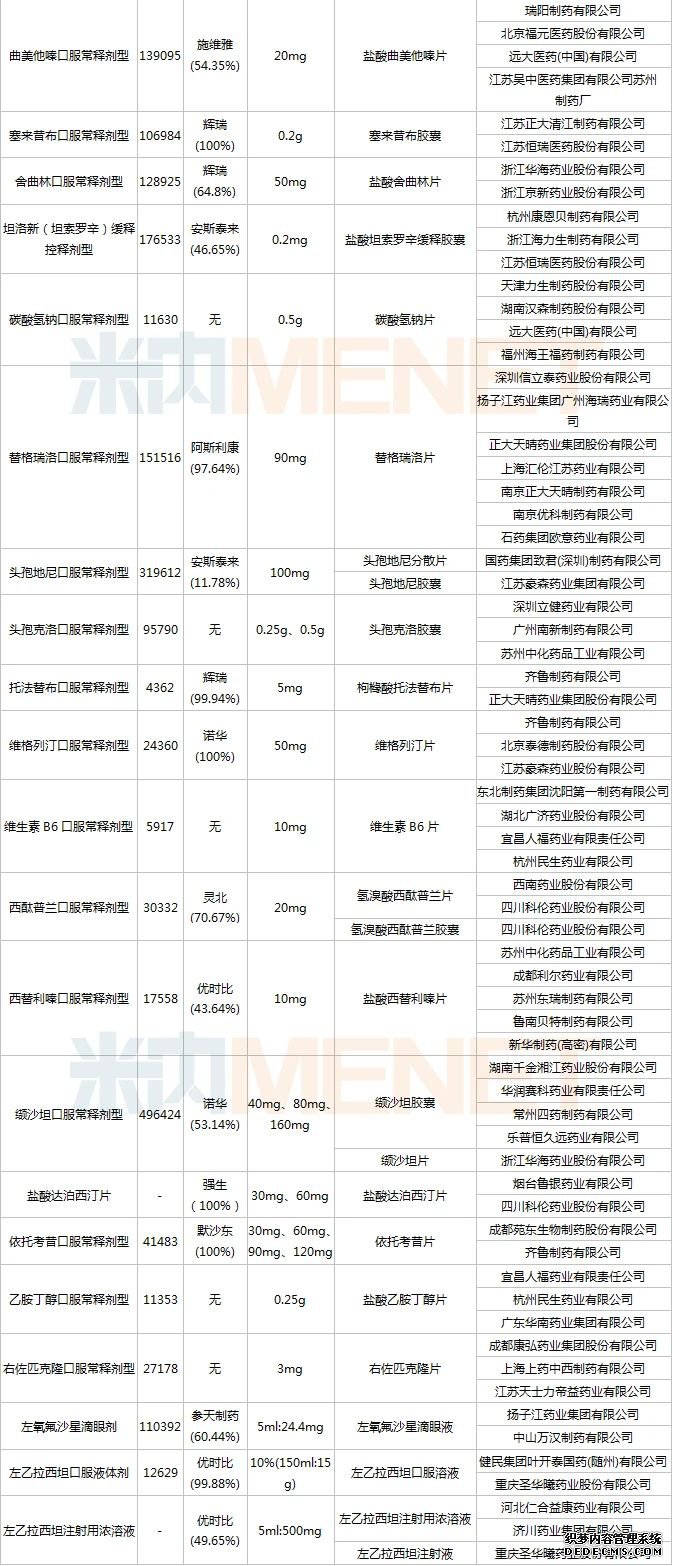

医药网6月28日讯 6月24日,上海国采办召开会议,针对国采第三批集采征求部分企业意见。据悉,第三批国家集采品种目录大扩容,56个通用名药品(涉及64个品种,86个品规)拟纳入,降价及替代效应汹涌而至。米内网数据显示,56个通用名药品在2019年中国公立医疗机构终端合计销售额超过560亿元,其中有23个药品销售额超过10亿元,缬沙坦、二甲双胍、卡培他滨等大品种悉数上榜。14个通用名药品可参与竞争的企业数达5家及以上;辉瑞、默沙东、阿斯利康、诺华等跨国药企多个重磅品种在列;中国生物制药、上药集团、扬子江药业集团等头部药企过评品种领跑,值得关注的是,齐鲁制药有4个品种将与豪森药业、恒瑞医药、石药集团竞争市场。种种迹象表明,第三批集采极具看点!

第三批拟集采品种56个通用名药品竞争格局

注:销售额低于3000万用-代表

560亿市场大地震,23个药品年销超10亿

销售额超过10亿元的药品

米内网数据显示,网传的56个通用名药品(涉及64个品种,86个品规)在2019年中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端合计销售额超过560亿元,其中有23个药品销售额超过10亿元,缬沙坦口服常释剂型以49.64亿元领跑,二甲双胍口服常释剂型、卡培他滨口服常释剂型以43.08亿元、34.91亿元排位第二、第三。

二甲双胍口服常释剂型、二甲双胍缓释控释剂型曾出现在网传的第二批国采目录中,但在正式目录中“未见踪影”,业界推测可能跟其原料药杂质问题有关,第三批集采明确不考虑原料药杂质问题,二甲双胍重新被纳入。作为在医疗机构终端销售额仅次于阿卡波糖的口服降糖药,二甲双胍纳入集采将对口服降糖药的用药格局带来影响。

第三批集采拟纳入3个注射剂,莫西沙星氯化钠注射剂是唯一一款销售额超过10亿元的注射剂,该产品原研厂家为拜耳,过评企业有海南爱科制药及天津红日药业;年销超10亿的左氧氟沙星滴眼剂是此次集采目录中唯一一款滴眼液,这充分体现了国采对具备竞争条件的品种应采尽采的原则,而不再顾及剂型的差异。

23个集采药品中,2019年中国公立医疗机构终端原研厂家市场份额超过50%的药品有13个,其中塞来昔布口服常释剂型、莫西沙星氯化钠注射剂、替格瑞洛口服常释剂型3个药品原研厂家市场份额超九成。这些品种销售基数大,仿制替代原研的效应将更加明显。

14个药品竞争激烈,降价及替代效应汹涌而至

在今年年初(1月10日)的全国医疗保障工作会议上,有消息称国家层面联采目标是将医院采购金额由高到低排下来的前160多个品种作为未来集采的重点。计划再搞三年,再做5-6批。考虑每批至少保证有25个品种,主要针对通过一致性评价的,每个品种至少有三家以上仿制品,就会自动启动国家集采。

网传的56个通用名药品均满足3家及以上的充分竞争条件,其中34个药品过评企业数达3家及以上(24个药品原研厂家已获批进口),22个药品过评企业数满2家,原研厂家均已获批进口。由此可以看出,只要满足条件(已过评/原研药/参比制剂)且达到0+3或1+2标准的药品,将自动触发国家集采的启动按钮。

满足条件企业数达5家及以上的药品

14个通用名药品可参与竞争的企业数达5家及以上,二甲双胍口服常释剂型、二甲双胍缓释控释剂型、卡托普利口服常释剂型满足门槛企业数均达10家以上,二甲双胍口服常释剂型多达28家,竞争激烈程度可想而知。卡托普利口服常释剂型为首批集采流标品种,此次集采重新被纳入,此前(2019年11月)河北省高血压、糖尿病门诊药品集采中,25mg的卡托普利限价为3分/片。

首批4+7集采的25个中标品种,全国最低中标价相比,平均降幅52%,最高降幅达96%。4+7扩面集采的25个中标品种,与联盟地区2018年最低采购价相比,平均降幅59%,与4+7集采中选价相比,平均降幅25%。第二批国采的32个中标品种,与联盟地区2018年最低采购价相比,平均降幅53%,最高降幅达93%。

由此可见,集采降价已成为医保控费的重要举措之一,第三批集采涉及品种数为前两批国采之和,且竞争情况也比前两批国采激烈,企业也逐渐由惊慌失措到常态化应对,其降价和替代效应无疑将更加明显。

扬子江、齐鲁、恒瑞、石药……头部药企“大战”在即

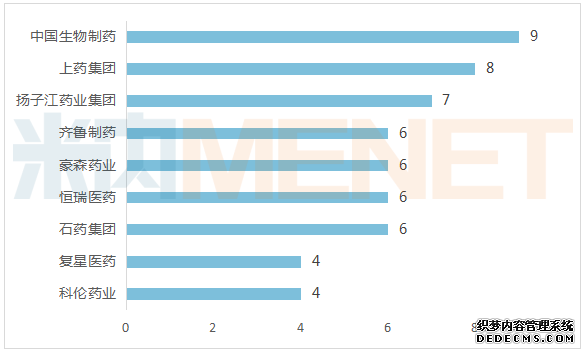

纳入国采品种数达4个及以上的企业

明显区别于第一、二批的是,第三批拟集采品种过评企业涉及多家国内头部药企,且品种数量不少,华海、京新等“光脚”企业仅有零星品种过评。临床用药大品种、过评企业多、头部药企多,这次带量采购无疑将极具看点。这也难怪此前有少数企业以疫情影响发展和就业为理由,要求暂缓药品带量采购改革。

|