|

医药网5月19日讯 随着新冠肺炎疫情在全球蔓延扩散,原料药在医药产业链中的重要作用更加凸显。

从今年2月份我国原料药企业复工复产较晚引发全球出现原料药供应紧张情绪,到3月份印度限制多种原料药出口导致原料药进口国纷纷表示担忧和不满,原料药供应问题受到国际社会的空前关注。

未来,全球原料药产业格局将面临重塑,新冠肺炎疫情暴发则将进一步推动产业格局重塑进程。如何在其中占有一席之地,将成为我国原料药企业面临的重要课题。

原料药供应“去中国化”趋势渐显

几年前,以美国、印度为代表的我国原料药主要出口国家和地区,开始出现“要摆脱对中国原料药依赖”的声音,这种现象在全球新冠肺炎疫情防控期间愈演愈烈。

分析近几年数据,美国对我国原料药的依赖程度其实并不高。2019年10月,美国FDA出具的一份报告显示,中国向美国出口原料药的工厂有230家,只占对美国销售原料药的全球所有工厂数量的13%。FDA近期编制的一份美国市场销售的150种有短缺风险的药物清单显示,仅有约14%的药物的关键成分在中国生产。

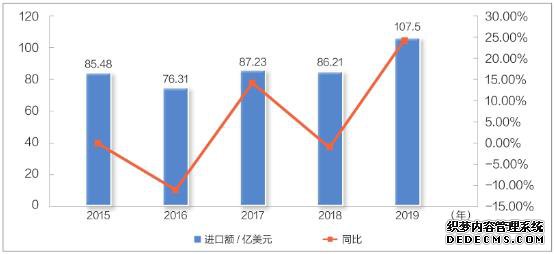

此外,统计数据还显示,2019年,我国对美出口原料药货值42.15亿美元,同比降低1.23%,三年来首次出现负增长(见图1)。

近年来,印度也在加大原料药生产力度,以减轻对其他国家原料药的依赖。2015年,印度医药局的一个委员会制定提交了一份振兴印度国内原料药生产能力长期计划报告,提出了大量全面鼓励印度原料药生产的政策建议。当年,印度联邦政府研究并启动了医药产业集群发展规划,以确保印度原料药产业更具竞争力并实现自给自足。今年3月,印度联邦内阁批准了一项13 亿美元的刺激计划,以期通过两项具体措施降低对中国原料药的依赖——激励企业生产53种关键原料药及关键起始物料和中间体;出资设立3个原料药园区,为本国原料药生产商提供运营便利,提高收益。

除了激励本国企业生产原料药,印度政府还采用多种手段对中国原料药企业进行压制。如频繁发起反倾销调查,近10年来,印度先后对我国生产的布洛芬、维生素B12、头孢曲松、扑热息痛、阿莫西林、格列齐特、氧氟沙星等多种优势原料药发起过反倾销调查;加大检查力度,2018年,印度对8家中国原料药企业发出警告并暂停原料药进口;提高进口关税和贸易投资门槛,今年4月17日,印度政府突然修改投资政策,将来自包括中国在内的,与印度接壤国家的投资路径由自动审批改为政府审批。

即便如此,近年来印度对我国原料药的需求仍呈不断增长态势。统计数据显示,2019年,印度进口我国原料药80.79万吨,同比增长22.56%;货值56.53亿美元,同比增长25.53%,占据我国原料药出口总额的近17%。另据相关报道,印度药品原料70%来自中国,关键起始物料和中间体的进口比例更高。因此,印度在短中期内摆脱对中国原料药的依赖并不容易(见图2)。

除了美国和印度,欧洲也逐渐意识到不能过度依赖中国原料药。一些欧洲制药企业已采取行动。今年2月底,赛诺菲宣布,计划在两年内将其在欧洲现有的6个原料药生产基地重新整合,打造成为全球第二大原料药公司,争取到2022年实现10亿欧元的销售额,并采取商业化运作。这一计划旨在提高其原料药生产能力,以满足欧洲及其他国家和地区使用需求,帮助平衡欧洲“对源自亚洲地区的原料药的严重依赖”。

欧洲医药化工基础雄厚,专利原料药及结构复杂的特色原料药产值较高,但在大宗原料药领域,与我国相比其处于明显劣势地位。因此,是否涉足大宗原料药生产以及如何弥补差距,将是赛诺菲新原料药公司需要面对的最大问题。

据有关数据统计,2019年,我国对欧洲出口原料药207.63万吨,货值94.61亿美元,同比增长14.1%,主要涉及抗感染类、氨基酸类、维生素类、四环素类等大宗原料药。

我国日益重视原料药供应链安全

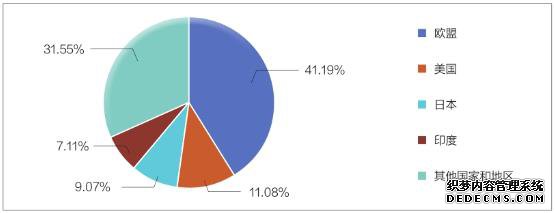

我国既是原料药生产和出口大国,又是需求和进口大国。近年来,我国原料药进口规模呈现逐年扩大的趋势,2019年原料药进口额再创历史新高,达到107.5亿美元,同比增长24.7%(见图3)。从需求的角度来看,进口大增原因有四:一是仿制药质量和疗效一致性评价的深入推进,加大了国内对境外高品质原料药的需求;二是国内环保安全要求持续提升,部分原料药企业因环保问题停产或搬迁而导致供应短缺;三是国内有些不法企业进行原料药品种垄断控销,导致一些品种价格大幅提升,有些制剂企业从而选择使用境外原料药;四是跨国企业为拓展中国市场,加大了从境外采购原料药的力度。

图3 2015—2019年我国原料药进口情况

我国进口量比较大的原料药品类包括心血管类、氨基酸类、抗感染类、头孢菌素类和抗癌类。欧美来源的原料药占据我国进口原料药的一半以上,主要是跨国企业从其位于欧美的生产基地进口原料药并在中国生产原研制剂所致(见图4)。2019年我国从印度进口的原料药金额达到7.64亿美元,同比增长35.97%,主要是我国本土企业进口一些国内供应少、价格高的品种,如右美沙芬、头孢克洛、氯丙嗪、头孢侧链等。

图4 2019年我国原料药进口来源市场分布情况

|